【研究成果・プレスリリース】国債の発行市場における日本銀行の介入が 国債価格に及ぼす影響を実証的に検証

2023.01.23

国債の発行市場における日本銀行の介入が

国債価格に及ぼす影響を実証的に検証

中央銀行の介入が債券利回りに及ぼす影響について新たな光を当てる

ポイント

- 日本政府は、利回りの変化に応じて国債発行額を調整する国債管理政策を行っている。

- 日銀による市場介入が利回りに及ぼす影響は、日本政府による国債管理政策によって、かなりの部分相殺されている。

- 日銀による市場介入と日本政府による国債管理政策の相互作用が、イールドカーブの形状を決めている。

概要

学習院大学経済学部の細野薫教授、一橋大学大学院経営管理研究科の宮川大介教授、日本大学経済学部渡邉修士教授は、日本国債の発行市場における日本銀行による介入が価格に及ぼす影響を実証的に検証しました。

今回の分析では、日本政府の国債管理を明示的に考慮しました。複数の満期の日本国債の需要と供給を連立方程式でモデル化し、日本国債の価格と数量のデータを用いて推計しました。推定された需要関数は特定期間選好仮説※を支持し、推定された供給関数から日本政府が積極的に債務管理をしていることが分かりました。日銀のイールドカーブへの介入の効果は、投資家による裁定取引が弱いために大きくなる可能性がありますが、実際には、日本政府の債務管理によって大きく相殺されていることが明らかになりました。

本研究成果は2022年12月28日にPacific-Basin Finance Journal誌のオンライン版に掲載されました。

背景

中央銀行による国債市場への介入は、マクロ経済学や金融経済学において最も重要な研究テーマの一つです。このテーマの研究の多くは、アフィン期間構造モデル(ATSM)を用い、中央銀行の市場介入がイールドカーブにどのような影響を与えるかを特徴付けることに成功しています。

本研究では、資産の不完全代替性や特定期間選好仮説を取り入れたATSMベースの理論に関する最近の文献にならい、日本政府の債務管理を明示的に考慮しながら、日本銀行による日本国債の発行市場への介入の価格決定への影響を実証的に検討することを目的としています。

日本政府がイールドカーブの変化に対応して国債の発行をどのように変更するかを理解することは、日本銀行の市場介入の価格決定への影響を評価するために必要です。日本銀行がある満期の国債を購入し、その満期の国債の利回りが一時的に低下したとします。この利回りの低下が、日本政府による国債の供給を増加させれば、需要増による価格への影響を緩和する可能性があります。ATSMを用いた先行研究において、このメカニズムは明示的に考慮されていないため、本論文では、このメカニズムを検証しました。

研究手法・成果

長いウィンドウ(例えば、1ヶ月以上)内の効果や、日銀の市場介入と日本政府の債務管理の相互作用に関心がある場合は、イールドカーブの変化に対する政府の反応を明示的に考慮する必要があります。また、実際の新規国債の発行額は中央銀行の介入規模を上回ることが多いです。例えば、日本銀行は2014年10月に国債の購入額を毎年のように50兆円から80兆円に増やすことを決定しましたが、2014 年度の国債の新規発行額は171兆円に達しています。これらの事実は、中央銀行の介入による価格への影響を研究するために、発行市場における日本国債の供給関数を明示的に考慮する動機付けとなります。

この目的のために、満期の異なる国債の需給システムモデルを構築しました。需要の定式化では、特定期間選好仮説、すなわち、特定の証券に対する需要が投資家間で不均質であるという仮説を考慮しました。これらのモデリング戦略は、ATSM に基づいて中央銀行の市場介入がイールドカーブに与える(純)効果を検証した研究に基づくものです。特に、D'Amico and King (2013) は、Vayanos and Vila (2021) に基づいて、財務省証券のリターンが、その証券と中央銀行が購入する満期の近い証券の金額の線形関数として規定できることを示しています。彼らの実証戦略に従い、その結果を補完する形で、さらに利回りに応じた政府の国債供給について考察しました。

日本国債の発行市場から得られるデータを用いて、本システムを推計しました。データは、満期ごとの利回りだけでなく、2001年7月から2016年1月までの月次頻度で、新規発行額と日銀の買入額から構成されています。日本銀行は、2001年3月にいわゆる「量的緩和」(QE)を採用し、日本国債市場に対する大規模な介入を開始しました。その後、2013年4月からは「量的・質的緩和」(QQE)を開始しました。したがって、今回のサンプル期間である2001年から2016年は、中央銀行による介入の効果を検証する上で適切な研究環境を提供しています。

また、金融政策のレジームがサンプル期間中に大きく変化したことを考慮し、日本国債の需給システムに起こりうる構造変化を考慮しました。具体的には、構造パラメータの変化を検出するアルゴリズム(Bai and Perron 1998, 2003)によって補強された操作変数推定を使用します。さらに、推定された需給システムに基づき、日本銀行による市場介入の効果を定量化しました。

これにより得られた知見は、以下のようにまとめられます。

第一に、2010年から2011年にかけて発生した構造変化の後、需要の自己利回り弾力性 (同じ満期の利回りに対する需要弾力性)は正で有意となりましたが、需要の交差利回り弾力性 (異なる満期の需要弾力性)はほとんど有意ではありませんでした。これらの結果は、特定期間選好仮説を支持し、日本国債市場において裁定が不活発であったことを示すものです。

第二に、2006年から2010年にかけて発生した構造変化の後、供給の自己利回り弾力性は負で有意でした。これは、イールドカーブの変化に対応して、政府がコスト削減のために積極的に債務管理を行ったことを示すものです。興味深いことに、日本銀行が現在の利回りに応じて介入の規模を調整したという証拠は得られていません。

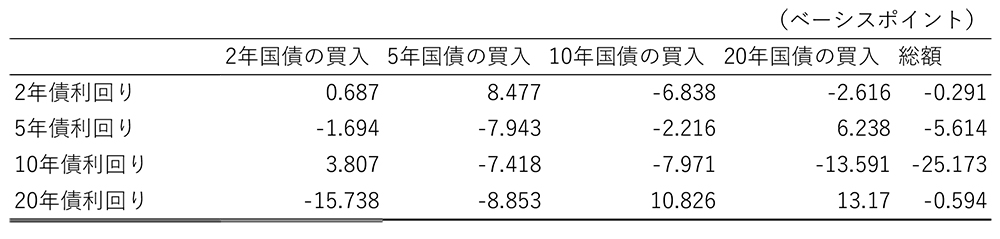

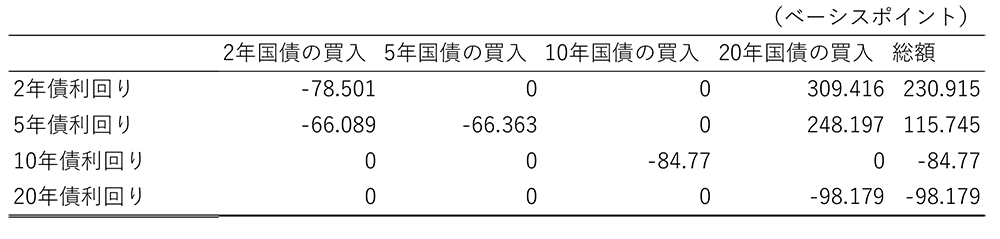

第三に、定量的にはQQE 導入後、日銀の市場介入による効果は全体的に高まりましたが、2 年・5 年国債の利回りに対する効果は▲0.1%ポイント、10 年・20 年国債に対する効果は▲0.2%ポイントに留まっています。このような小さな効果は、国債の供給が弾力的であったためです。表1と表2は、日銀が各年限の国債を1兆円購入した場合の利回りへの平均的な効果を、実際の供給弾力性の推計値を用いた場合と、仮想的に供給弾力性がゼロだと仮定した場合のそれぞれについて示していますが、前者の方が、日銀が購入した年限の国債利回りの低下幅が顕著に小さいことがわかります。

以上のことから、日銀の市場介入と日本政府の債務管理との相互作用によって、市場介入の価格効果が小さくなることが示されました。

表1. 日銀の1兆円規模の国債購入による利回りへの平均的な効果

本表は、2013年4月から2016年1月までの期間に、日本銀行がm年限の国債を1兆円買い入れたことによる各年限の利回りの変化を、m=2,5,10,20について平均的に示したものである。

表2. 供給弾力性がゼロの場合の、日銀の1兆円規模の国債購入による利回りへの平均的な効果

本表は、仮想的に供給弾力性をゼロと仮定した場合に、2013年4月から2016年1月までの期間に、日本銀行がm年限の国債を1兆円買い入れたことによる各年限の利回りの変化を、m=2,5,10,20について平均的に示したものである。

今後の展開

本研究は、中央銀行の介入が債券利回りに及ぼす影響について新たな光を当てましたが、いくつかの重要な問題については今後の研究に委ねることになりました。まず、マイナス金利政策前のサンプル期間中の各種金利の対数を用いて需給弾力性を推計したため、マイナス金利政策およびイールドカーブコントロールの効果については分析していません。これらを対象として分析を拡張することは、現在および将来の金融政策に対する洞察を得ることになります。第二に、政府が国債を発行市場で独占的に供給していることを考えると、政府の債務管理の目的と制約を示すことは、イールドカーブの理解を深める上で有用でしょう。

参考文献

Bai, J., and P. Perron. 1998. Estimating and Testing Linear Models with Multiple Structural Changes. Econometrica 66: 47-78.

Bai, J., and P. Perron. 2003. Computation and Analysis of Multiple Structural Change Models. Journal of Applied Econometrics 18: 1-22.

D'Amico, S., and, T. B. King, 2013. Flow and Stock Effects of Large-Scale Treasury Purchases: Evidence on the Importance of Local Supply. Journal of Financial Economics108: 425-448.

Vayanos, D., and J. L. Vila, 2021. A Preferred-Habitat Model of the Term Structure of Interest Rates. Econometrica 89(1): 77-112.

用語解説

※特定期間選好仮説:特定の証券に対する需要が投資家間で不均質であるという仮説。

論文情報

論文名:Pricing Implications of Intervention and Debt Management in the Primary Market of Japanese Government Bonds

著者名:Kaoru Hosono, Daisuke Miyakawa, Shuji Watanabe

雑誌:Pacific-Basin Finance Journal

DOI:10.1016/j.pacfin.2022.101918

研究支援

本研究は科学研究費補助金 16K03736 および 21H00711 による助成を受けています。

また、学習院大学グランドデザイン2039「国際学術誌論文掲載補助事業」より掲載費を助成しています。